Lo scorso anno è stata pubblicata in Gazzetta Ufficiale la legge n. 96 del 18 giugno 2015 per la ratifica e l’esecuzione della Convenzione sulla Doppia Imposizione (anche conosciuta come DTA – Double Taxation Agreement) fra la Repubblica Italiana e la Regione Amministrativa Speciale di Hong Kong della Repubblica Popolare Cinese (Hong Kong), al fine di prevenire l’evasione fiscale ed eliminare la duplice imposizione tra Italia e Hong Kong in materia di imposte sul reddito.

Il 14 gennaio 2013 il Governo della Repubblica Italiana e il Governo di Hong Kong avevano infatti sottoscritto un accordo sulla doppia imposizione basato sul Modello standardizzato di Convenzione OCSE.

Il suddetto accordo è entrato dunque definitivamente in vigore a decorrere dal 10 agosto 2015. Lo stesso giorno il governo italiano ha notificato a Hong Kong il completamento del processo di ratifica interno, rendendo la Convenzione efficace a partire dal 1 gennaio 2016. Per Hong Kong, invece, si può ritenere operativa a partire dal 1 aprile 2016, coincidendo tale data con l’inizio del suo anno fiscale.

Campo di operatività

La Convenzione in esame trova applicazione in ordine alle seguenti imposte:

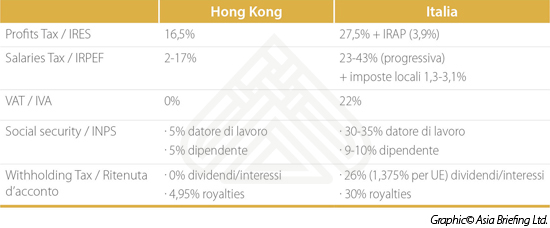

Di seguito si riporta un quadro comparativo dei livelli di tassazione dei due Paesi:

Durante il lungo processo di ratifica della Convenzione in oggetto, a livello italiano ci sono state altre novità in merito alle partecipazioni estere e alla determinazione dei Paesi a fiscalità privilegiata (cd. blacklist). Analizziamo quindi l’intero susseguirsi di novità da parte della legislazione italiana nel suo complesso.

Servizi correlati: Accounting and Reporting from Dezan Shira & Associates

Servizi correlati: Accounting and Reporting from Dezan Shira & Associates

La Legge di Stabilità, il DTA e la rimozione di Hong Kong da due blacklist italiane

I maggiori standard di trasparenza e le procedure di scambio informativo contenute nell’art. 26 della Convenzione, che impongono agli Stati firmatari di fornire i dati richiesti anche se detenuti da società finanziarie o banche, rappresentano il fondamentale punto di approdo per l’espunzione di Hong Kong dall’elenco dei Paesi blacklist.

Hong Kong era inclusa in tre blacklist italiane, rientrando tra i Paesi:

- (blacklist1) fiscalmente privilegiati ai fini IRPEF (D.M. 4 maggio 1999)

- (blacklist2) soggetti alle regole delle Società Controllate Estere (Controlled Foreign Companies, CFC) (D.M. 21 novembre 2001);

- (blacklist3) i cui costi non sono deducibili (D.M. 23 gennaio 2002).

Per effetto dell’approvazione della Legge di Stabilità 2015, sono stati aggiornati i criteri di classificazione dei Paesi blacklist con particolare riferimento a:

- (blacklist 2) CFC blacklist: un Paese rientra in questa lista qualora non si impegni allo scambio di informazioni, e/o qualora l’aliquota fiscale sul reddito d’impresa risulti inferiore del 50% rispetto a quella italiana.

- (blacklist3) deducibilità dei costi: un Paese rientra in questa lista qualora non si impegni allo scambio di informazioni.

Grazie al recente DTA, Hong Kong non soddisfa più i requisiti formali necessari ad annoverarla tra i Paesi a fiscalità privilegiata ed è idonea ad essere definitivamente rimossa da due delle tre blacklist. Quindi:

- (blacklist1) Paesi fiscalmente privilegiati ai fini IRPEF (D.M. 4 maggio 1999): Hong Kong risulta ancora inclusa in quanto questa lista (relativa al reddito delle persone fisiche) dettaglia i Paesi inclusi e include esplicitamente Hong Kong (questa lista necessita quindi di un decreto di modifica apposito, non ancora emanato);

- (blacklist2) soggetti alle regole delle CFC (D.M. 21 novembre 2001): Hong Kong si può ritenere rimossa automaticamente da questa lista in quanto la Convenzione ora in vigore prevede l’obbligo di scambio di informazioni (mentre il requisito dell’aliquota IRES, di cui sopra, era già soddisfatto);

- (blacklist3) i cui costi non sono deducibili (D.M. 23 gennaio 2002): Hong Kong è stata rimossa automaticamente da questa lista in quanto il DTA ora in vigore prevede scambio di informazioni.

In sintesi, Hong Kong è stata rimossa dalle blacklist italiane n.2 e n.3 per effetto congiunto del decreto MEF del novembre 2015 e del DTA. Tuttavia, Hong Kong rimane ancora inclusa nella lista del 1999. Ci aspetta comunque un aggiornamento di questa blacklist relativa alle persone fisiche da parte delle autorità italiane con l’espunzione di Hong Kong anche da quest’ultima (proprio in luce della recente Convenzione).

Tuttavia, finché questo non avviene, a causa del decreto del 25 marzo 2010, le operazioni di società italiane con Hong Kong dovranno continuare ad essere monitorate nelle comunicazioni blacklist IVA da effettuare nel quadro BL dei modelli di comunicazioni polivalente. Esse sono, infatti, obbligatorie se lo Stato o territorio della controparte fa parte della blacklist di cui al D.M. 21 novembre 2001 (e Hong Kong, come detto, non è più tale) o della blacklist di cui al D.M. 4 maggio 1999 (la quale continua, invece, a contemplare Hong Kong, al pari di Singapore, Malaysia e Filippine). In questo senso, la lista prevista dal D.M. 4 maggio 1999 (valevole ai fini dell’inversione dell’onere della prova per la residenza fiscale dei cittadini italiani espatriati) appare senza dubbio la più lenta a recepire il mutato contesto internazionale, se si pensa che i criteri per la sua redazione (livello di fiscalità dello stato estero e assenza di scambio di informazioni) sono simili a quelli previsti per la blacklist CFC.

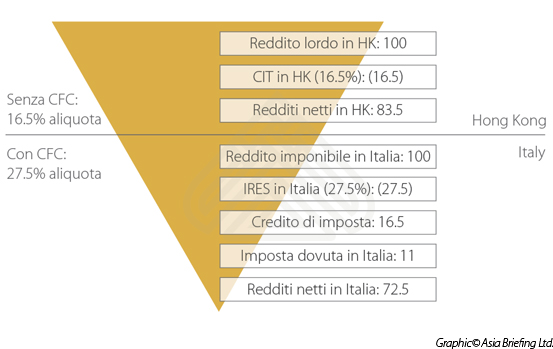

Per finalità esemplificative, riportiamo qui sotto un grafico illustrativo delle diverse percentuali imponibili derivanti dalla rimozione di Hong Kong dalla CFC blacklist: grazie alla non applicabilità della tassazione per trasparenza, i profitti generati ad Hong Kong non verranno più tassati per trasparenza in Italia nel momento della loro generazione. Ma solo successivamente, in sede di rimpatrio di tali profitti (ad esempio, tramite dividendi). Quindi, in linea generale, mentre prima una società italiana ad Hong Kong veniva tassata sia ad Hong Kong che in Italia anche se non repatriava i profitti (nell’esempio, con un’aliquota finale del 27.5%), oggi verrà solo tassata nella prima giurisdizione se non vi è alcun profit repatriation.

Nota in merito allo status off-shore di una società di Hong Kong

Mentre si è discusso che una controllata di Hong Kong non verrà più tassata anche in Italia per trasparenza (ma solo nel momento di pagamento, per esempio, dei dividendi), vi è tuttavia da fare una specificazione. Le società di Hong Kong possono dichiarare alle autorità locali di operare off-shore e quindi beneficiare di un’aliquota IRES locale ridotta allo 0% (dal 16.5% standard). Come stabilito dalla legge italiana, la tassazione per trasparenza del reddito è applicabile anche ai soggetti controllati localizzati in stati non blacklist qualora, in capo agli stessi, incorrano congiuntamente due condizioni: 1) assoggettamento a tassazione effettiva inferiore a più della metà di quella a cui sarebbe stati soggetti se residenti in Italia; 2) conseguimento di proventi derivanti per lo più del 50% dalla gestione, detenzione, investimento in titoli/partecipazioni/crediti, cessione/concessioni in uso di diritti immateriali relativi alla proprietà industriale/letteraria/artistica, nonché della prestazioni di servizi a soggetti che direttamente o indirettamente controllano il soggetto non residente, ne sono controllati o sono controllati dalla stessa società che controlla l soggetto non residente.

In breve: particolare attenzione a tutti quegli imprenditori italiani la cui controllata di Hong Kong beneficia dello status off-shore (no Profits Tax).

La blacklist europea

Altre difficoltà sopraggiunsero in seguito all’inserimento di Hong Kong nella blacklist europea (anche chiamata Pan-EU Blacklist), stilata dalla Commissione Europea nel giugno 2015 e che include le cosiddette non-cooperative tax jurisdictions (cioè tutti quei Paesi inclusi nelle blacklist di almeno 10 paesi dell’Unione Europea). Nonostante questa lista avesse ulteriormente complicato i delicati rapporti tra le parti, le autorità di Hong Kong hanno subito rivendicato il loro sforzo collaborativo, giustificando la loro politica fiscale come incentivo ad attrarre talenti e investimenti, e non come agevolazione per l’evasione fiscale. Tra l’altro, la stipula da parte di Hong Kong di ben 32 accordi sulla doppia imposizione nell’ultimo periodo e il rispetto degli standard di collaborazione internazionale sono di per sé un segnale positivo. Inoltre, nel giugno 2015 Hong Kong era ancora erroneamente inclusa nella blacklist di 10 Paesi europei. Tra questi infatti vi era la Spagna, con la quale, tuttavia, Hong Kong aveva già stipulato nel 2011 una Convenzione di Doppia Imposizione con clausola di scambio d’informazioni e, pertanto, avrebbe già dovuto essere rimossa da tale blacklist. La Commissione Europea, in data 12 ottobre 2015, in seguito alle pressioni di Hong Kong, ha quindi definitivamente rimosso Hong Kong dalla suddetta Pan-EU Blacklist, oltre che dalla blacklist spagnola.

Servizi correlati: Tax Compliance

Servizi correlati: Tax Compliance

I punti salienti della Convenzione

La Convenzione sulla Doppia Imposizione tra Italia e Hong Kong impone una breve disamina delle principali disposizioni ivi contenute.

Articolo 4: Requisito di residenza

Per godere dell’accordo sulla doppia imposizione, è necessario essere residenti in uno (o entrambi) degli Stati firmatari.

Grazie all’accordo raggiunto, se da una parte è ancora vigente il principio dell’inversione dell’onere della prova, secondo cui un cittadino o una società italiana doveva dimostrare il fatto di non essere fiscalmente residente in Italia, ora, con l’entrata in vigore della Convenzione, tale principio verrà disapplicato e, dunque, non sarà più il cittadino residente a Hong Kong a dover provare la sua residenza ad Hong Kong, ma sarà l’Amministrazione Finanziaria a dover dimostrare il contrario.

Per quanto riguarda le società di capitali, invece, il criterio di residenza verrà valutato in base al luogo in cui viene svolta l’amministrazione della società 8con conseguenti problematiche e valutazioni di Permanent Establishment del caso).

Articolo 5: Stabile organizzazione estera in Italia

La Convenzione estende ulteriormente la categoria della “stabile organizzazione” per tutte le società residenti a Hong Kong che dispongano in Italia di:

- un sito di costruzione, assemblaggio, installazione o controllo di sorveglianza per più di 6 mesi;

- fornitura di servizi (inclusi i servizi di consulenza) da parte di una società residente ad Hong Kong attraverso dipendenti o altro personale, se questi servizi sono prestati per più di 6 mesi nell’arco temporale di un anno.

Non sono invece qualificati come “stabili organizzazioni” i magazzini per l’esposizione, la consegna o la distribuzione della merce.

Articoli 6-16: Imposte sui redditi

- Redditi derivanti da attività d’impresa: i redditi d’impresa sono tassati nel Paese in cui essi sono stati generati, secondo il principio della fonte, a meno che la società non disponga di una stabile organizzazione nell’altro Paese. In tal caso il reddito è imponibile nel Paese in cui è situata la stabile organizzazione, come da disposizioni precedenti.

- Redditi derivanti da proprietà immobili: il reddito derivante dalle proprietà immobili è generalmente tassato nello Stato in cui la proprietà è situata. Sono inclusi nella proprietà immobile i beni accessori alla proprietà immobile stessa, il bestiame e le attrezzature usate nell’agricoltura e nella silvicoltura. L’usufrutto o altre forme di diritti reali di godimento di beni immobili sono anch’essi da considerarsi tali. Le imbarcazioni nautiche e gli aeromobili non sono considerati proprietà immobili.

- Trasporti marittimi e aerei: i redditi generati da una società residente in uno dei Paesi firmatari sono imponibili solo nel paese di residenza.

- Dividendi: i dividendi pagati da una società residente in un uno dei due Paesi contraenti ad un residente nell’altro Paese contraente sono tassati in quest’ultimo. I dividendi possono essere tassati anche nel Paese in cui vengono generati, ma se il beneficiario dei dividendi risiede nell’altro Paese contraente la tassazione non deve eccedere il 10%.

- Interessi: come i dividendi, ma la tassazione non deve superare il 12,5%.

- Royalties: come i dividenti, ma la tassazione non deve superare il 15%. Se l’acquirente delle royalties ed il beneficiario detengono una “relazione speciale” ed il prezzo eccede quello effettivo di mercato, l’ammontare eccedente dovrà essere tassato secondo le leggi di ciascuno dei Paesi contraenti.

- Plusvalenze: le plusvalenze sui beni immobili sono tassate nel Paese in cui il bene è situato; mentre le plusvalenze sui beni mobili sono tassate laddove si trova la sua stabile organizzazione (tale regola è applicabile anche con riguardo alla prestazione di servizi).

- Prestazione di servizi professionali indipendenti: un prestatore di servizi professionali in un Paese contraente deve essere tassato solo nello Stato di residenza, a meno che:

- non disponga di una base sempre a sua disposizione nell’altro Paese contraente e sia tassato nella misura in cui il reddito prodotto sia ragionevolmente riferibile alle attività svolte in tale base;

- abbia trascorso più di 183 giorni del periodo fiscale di riferimento nell’altro Paese contraente e sia tassato nella misura in cui il reddito prodotto sia ragionevolmente riferibile alle attività svolte nell’altro Paese contraente.

- Prestazione di servizi professionali dipendenti: un prestatore di servizi indipendenti in un Paese contraente, che riceva una remunerazione da una società presente in tale Stato, deve essere tassato solo nello stesso Stato, a meno che:

- abbia trascorso più di 183 giorni del periodo fiscale di riferimento nell’altro Paese contraente;

- il datore di lavoro che eroga il compenso è residente nell’altro Paese contraente;

- la remunerazione è generata da una stabile organizzazione situata nell’altro Paese contraente..

Articolo 22: Eliminazione della doppia imposizione

Al fine di eliminare il fenomeno della doppia imposizione tra i due Paesi contraenti, Hong Kong e l’Italia hanno adottato due diversi approcci.

Hong Kong ha adottato il sistema del “credito d’imposta ordinario”, ossia una persona fisica o giuridica residente a Hong Kong che ha versato delle imposte in Italia può avvalersi presso le autorità fiscali di un credito d’imposta di pari ammontare.

L’Italia ha adottato il sistema dell’“esenzione con progressione”, consigliato dal modello OCSE, per cui il reddito conseguito ad Hong Kong da parte di una persona fisica o giuridica residente in Italia, anziché venire escluso interamente dalla base imponibile, viene considerato nell’ambito del reddito complessivo solo per determinare l’aliquota applicabile.

Articolo 25: Scambio di informazioni

La Convenzione tra Italia e Hong Kong include anche una articolo fondamentale per lo scambio di informazioni tra i due Paesi, che consentirà di individuare gli evasori fiscali in una delle due giurisdizioni.

Per il momento uno Stato contraente, su richiesta, sarà obbligato a fornire all’altro Stato contraente informazioni sulle società di capitali e sulle persone fisiche che risiedano in quest’ultimo e che abbiano un saldo di conto corrente pari o superiore a € 15.000 nel primo Stato contraente. Oggetto dello scambio di informazioni sono: dati personali (nome, cognome, luogo di nascita, beneficiario, numero di telefono, ecc.), numero e saldo del conto corrente o di altri strumenti finanziari, intermediario responsabile, ecc.

Mentre al momento lo scambio di informazioni avverrà solo su richiesta esplicita di uno dei due Stati contraenti, ci si aspetta che gli standard relativi allo scambio di informazioni si allineeranno alle direttive OCSE entro il 2018 con lo scambio automatico delle informazioni ai fini di indagine fiscale o azione penale. Lo scambio di informazioni automatico, presumibilmente, sarà retroattivo di un anno: presupponendo gennaio 2018 come data d’inizio dello scambio automatico di informazioni, Hong Kong comunicherà automaticamente all’Amministrazione Finanziaria italiana tutti i conti correnti (ed altri assets finanziari e investimenti) detenuti da cittadini e società italiane, anche quelli estinti dopo gennaio 2017.

Pertanto, si consiglia ai contribuenti fiscalmente residenti in Italia di dichiarare qualsiasi forma di deposito o investimento detenuto a Hong Kong prima del 2017 e quindi entro l’anno corrente per evitare il rischio di incorrere in possibili indagini da parte dall’AEOI (Automatic Exchange of Information Office).

Altre novità legislative rilevanti in materia

Misure per la crescita e l’internazionalizzazione delle imprese (D.lgs. 14 Settembre 2015 n. 147)

Un altro snodo importante per l’aggiornamento della disciplina è rappresentato dal Decreto Legislativo n. 147 del 14 Settembre 2015 (“Misure per la crescita e l’internazionalizzazione delle imprese”), in attuazione della Riforma fiscale contenuta nella Legge n. 23/2014 ed entrato in vigore il 7 Ottobre 2015.

In particolare, il decreto va a novellare le disposizioni regolanti la deduzione dei costi sostenuti da società residenti in Paesi blacklist, l’imponibilità dei redditi delle CFC, lo scambio reciproco di informazioni da adeguare agli standard delle direttive OCSE.

Articolo 5: Disapplicazione dell’art. 110 TUIR

L’art. 5, comma 4, del D.Lgs. in esame modifica radicalmente la disciplina dei costi sostenuti in Paesi blacklist, decretando il passaggio dalla presunzione relativa di generale indeducibilità a quella di deducibilità “automatica” degli stessi, qualora riferibili ad operazioni realmente intercorse e nel limite del “valore normale”, definito dall’art. 9 comma 3, TUIR. Il cosiddetto “valore normale” è da intendersi in riferimento al prezzo e al corrispettivo mediamente praticato per beni e servizi della stessa specie in condizioni di libera concorrenza e al medesimo stadio di commercializzazione.

Per la parte di costo che eccede il valore normale, ai fini della deducibilità continuerà ad essere necessario fornire un’unica prova esimente legata alla sussistenza di un effettivo interesse economico, non essendo invece più prevista, alternativamente a detta prova, quella riferibile allo svolgimento di un’attività commerciale in via prevalente da parte del soggetto estero.

Detta modifica introduce un’importante semplificazione procedurale, data la difficile reperibilità della relativa documentazione da parte dell’impresa italiana, senza la collaborazione del fornitore estero.

Articolo 8: Regole per le CFC

Il D.Lgs. in esame ha apportato ulteriori significative modifiche in ambito fiscale, tra cui la rivisitazione degli artt. 167 e 168 del TUIR, in materia di Controlled Foreign Companies (CFC).

In conformità al previgente sistema, se una società italiana controllava una società residente in un Paese “a fiscalità privilegiata”, come ad esempio Hong Kong, tale società veniva considerata fiscalmente trasparente.

Con l’introduzione del D.lgs. in esame potrà invece essere riconosciuto, per le imposte pagate all’estero dalla partecipata, un credito d’imposta a seguito della disapplicazione della normativa sulle CFC, previa richiesta di interpello preventivo, con conseguente fruizione dell’esenzione della tassazione (fatto salvo l’onere di dimostrare l’effettiva attività industriale/commerciale della società non residente).

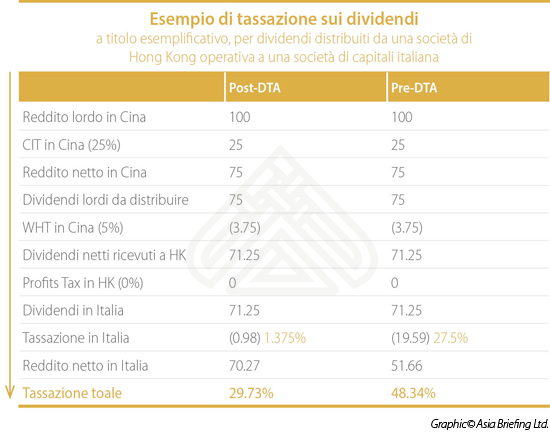

Alla società residente ad Hong Kong verrà applicata un’aliquota fissa pari al 16,5%, mentre i dividendi da essa distribuiti alla società controllante italiana saranno soggetti a diverse aliquote: per le persone fisiche e le società di persone il dividendo sarà imponibile per il 49,72% del suo ammontare e imputato nella base imponibile del soggetto passivo, mentre per le società di capitali sarà applicata l’aliquota IRES del 27,5% calcolata su una base imponibile pari al 5% del dividendo distribuito.

L’obbligo dell’interpello, ai fini della disapplicazione della normativa CFC, diviene inoltre facoltativo e può essere presentato anche a posteriori, a seguito di controllo da parte dell’Amministrazione Finanziaria, onde consentire al contribuente la dimostrazione delle esimenti. In tal caso, la norma stabilisce che l’avviso di accertamento di imposta (o maggiore imposta) non può essere notificato se prima non viene concesso al contribuente un termine di novanta giorni per presentare ogni utile prova.

Permane l’obbligo di indicare nella dichiarazione dei redditi le partecipazioni di controllo nelle società estere; detta omissione è sanzionata dal punto di vista amministrativo, ma non pregiudica comunque la possibilità di fornire le adeguate prove per le esimenti.

Analoghe modifiche sono state estese anche alle ipotesi delle partecipazioni in soggetti residenti o localizzati in Stati o territori non blacklist per le quali risulti applicabile la disciplina CFC, contenuta nel comma 8-bis dell’articolo 167 del TUIR. In relazione a tali fattispecie è inoltre previsto che con provvedimento del Direttore dell’Agenzia delle Entrate siano indicati criteri per determinare con modalità semplificate l’effettivo livello di tassazione applicato alla società.

Ecco una schematica illustrazione della distribuzione dei dividendi di cui sopra:

Prima del DTA: l’aliquota standard era calcolata sul 100% dell’ammontare

N.B.: si ha una partecipazione qualificata quando:

- investimento in società quotata: si ha maggioranza di voti superiore al 2% o si detiene oltre il 5% di azioni;

- investimento in società non quotata: si ha maggioranza di voti superiore al 20% o si detiene oltre il 25% delle quote.

La riforma societaria di Hong Kong

Oltre all’abbattimento di queste “barriere all’ingresso”, un’altra importante riforma in materia di diritto societario è entrata in vigore il 3 marzo 2014 (Companies Ordinance 622), con lo scopo di riformare la precedente ordinanza numero 32 del 1997 e al fine di far fronte alle pressioni internazionali. Infatti, in seguito ad alcuni episodi di riciclaggio che avevano coinvolto importanti istituti finanziari locali, Hong Kong aveva ricevuto diverse accuse a livello internazionale di essere un paradiso fiscale offshore.

Il Governo di Hong Kong, da sempre interessato alla promozione di scambi commerciali con il mondo, ha intrapreso un importante percorso di rivisitazione del regime economico-giuridico vigente ispirandosi a canoni di assoluta trasparenza e maggiore semplicità, che includono le seguenti modifiche:

- Capitale sociale: il valore nominale delle azioni è stato abolito e le società non sono più obbligate a stabilire un capitale sottoscritto ma dovranno solo riportare il capitale versato;

- Assemblea dei soci: il requisito di un’assemblea dei soci a intervallo almeno annuale può essere eliminato con una delibera unanime dei soci;

- Sigillo aziendale: l’utilizzo di un unico sigillo aziendale è ora opzionale e le scritture private potranno ora essere semplicemente firmate a mano;

- Responsabilità degli amministratori: l’azione di responsabilità nei confronti degli amministratori è ora più onnicomprensiva, sostituendo il concetto di “officer in default” con quello di “responsible person”. Quindi, l’utilizzo di prestanome è oggi meno efficace: ogni amministratore occulto di fatto sarà egualmente responsabile dell’andamento societario.

- Bilancio d’esercizio: è ora introdotto il bilancio semplificato per le piccole-medie imprese.

- Consiglio di amministrazione: mentre prima era possibile avere una persona giuridica come unico amministratore, ogni società è ora obbligata ad avere almeno un consigliere d’amministrazione persona fisica.

Conclusioni

La perdurante inclusione di Hong Kong nelle blacklist italiane rappresentava una criticità importante per le imprese operanti in quella sede. Tale inclusione comportava, infatti, per le imprese italiane, diverse conseguenze pregiudizievoli, tra cui appunto l’indeducibilità dei costi derivanti da operazioni intercorse con società residenti ad Hong Kong, la piena imponibilità degli utili provenienti da società o enti ivi localizzati e l’applicazione della disciplina delle “Controlled Foreign Companies”.

Con le suddette novità, è dunque auspicabile, sulla scia degli avvenuti traguardi, che si assista ad un rinnovato scenario finanziario sul fronte degli investimenti potenzialmente acquisibili.

Federico Paolucci is an associate on the International Business Advisory team for the Shenzhen office of Dezan Shira & Associates. Federico assists foreign invested companies with their investments in China and his areas of expertise include setting up of wholly foreign-owned enterprises and joint ventures. In addition, Federico is also supporting Dezan Shira & Associates’ Hong Kong office with company set up and business structuring activities and he looks after our Italian clients in collaboration with other members of Dezan Shira & Associates’ Italian Desk. He also contributes Italian content for Asia Briefing Ltd. Federico obtained his bachelor’s in business administration at Ca’ Foscari University of Venice, with a finale grade of 110/110 Cum Laude. He wrote his thesis on Management Control, ERPs and Information Systems. After that he moved to China where he obtained a Master of Management degree at Peking University HSBC Business School.

For further inquiries, please write at: federico.paolucci@dezshira.com

|

Asia Briefing Ltd. è una controllata di Dezan Shira & Associates. Dezan Shira & Associates è una società di consulenza specializzata nell’assistenza agli investimenti diretti esteri per le società che intendono stabilire, mantenere e far crescere le loro operazioni in Asia. I nostri servizi includono consulenza legale e strategica all’investimento, costituzione e registrazioni societarie, tenuta contabile con redazione di bilanci periodici ed annuali, consulenza fiscale e finanziaria, due diligence, revisione contabile, gestione tesoreria, libri paga e personale, transfer pricing, consulenza IT, sistemi gestionali, deposito marchi e servizio visti. Per maggiori informazioni vi invitiamo a contattarci al seguente indirizzo: italiandesk@dezshira.com o a visitare il nostro sito: www.dezshira.com. Per rimanere aggiornati sugli ultimi trend degli investimenti e del business in Asia, iscrivetevi alla nostra newsletter per ricevere notizie, commenti, guide e risorse multimediali.

|

La Cintura Economica della Via della Seta

In questo numero presentiamo le principali caratteristiche della Cintura Economica della Via della Seta, ambizioso progetto infrastrutturale concepito da Pechino. Oltre a evidenziarne il percorso via terra in Asia Centrale e quello via mare nel Sud-Est Asiatico, questo numero propone diversi spunti di riflessione sulle possibili implicazioni e opportunità per gli investitori stranieri.

E-commerce in Asia: il mercato online di Cina, India e Vietnam

In questo numero di Asia Briefing, esploreremo le potenzialità, le tendenze e le regole dei mercati online di Cina India e Vietnam, portando il lettore attraverso gli accordi tra le aziende asiatiche e i governi europei, illustrando i vantaggi delle nuove zone di libero scambio in Asia e la rapida diffusione di supporti alla navigazione su Internet, come smartphone e tablet.

Come finanziare la tua impresa in Cina

In questo numero analizzeremo nel merito il quadro del sistema dei finanziamenti alle imprese straniere in Cina. In successione, gli articoli tratteranno le modalità di aumento e di diminuzione del capitale registrato di una società e il finanziamento tramite factoring commerciale.